6 月 27 日,VanEck 數字資產研究主管 Matthew Sigel 表示已向 SEC 申請 Solana ETF。

這只新基金名為 VanEck Solana Trust,是首個在美國申請的 Solana ETF,他表示:「原生代幣 SOL 的功能與比特幣和以太坊等其他數字商品類似,用于支付區塊鏈上的交易費和計算服務,與以太坊網絡上的 ETH 一樣,SOL 可以在數字資產平臺上交易或用于點對點交易。

彭博社 ETF 分析師 James Seyffart 在社交媒體上發文表示,Solana ETF 比想象中「來的更早」,但通過率仍是未知數。無論通過與否,這足以讓沉寂的加密社區興奮,畢竟這一輪市場可謂是 ETF 牛市。

「比特幣獨牛」

在現貨 ETF 通過后,BTC 作為數字資產代表,成為幣圈首個「邏輯跑通」的標的。

比特幣現貨 ETF 讓華爾街有了一個正規渠道可以配置加密資產,為加密市場帶來大量場外資金。從比特幣上漲關鍵節點也可以看出,從兩萬五美元到六萬九美元新高幾乎全都是由 ETF 推動的,無論是訴訟勝利、還是假新聞,消息面的刺激一直牽動著市場的心。

2023 年 8 月 30 日,灰度贏得與 SEC 的訴訟,推翻了 SEC 阻止灰度 ETF 的決定。隨著 10 月比特幣現貨 ETF 通過的假新聞發酵,比特幣站穩了 34,000 美元。1 月 11 日,SEC 同時通過了 11 支現貨比特幣 ETF,當日比特幣價格沖高至 48,590 美元。

春節過后,比特幣開啟狂暴上漲模式,在踏過了六萬九美元大關后,比特幣市值達 1.35 萬億美元,超過 Meta Platforms 躍升至全球主流資產市值第 9 位。

數據顯示,1 月 21 日至 26 日,比特幣 ETF 總資產管理規模在 5 天的時間里從 291.60 億美元下降至 260.62 億美元,流失了超 30 億美元。而自 2 月起,比特幣 ETF 總資產管理規模從 283 億美元開始穩步上升,在不到一個月的時間里突破了 400 億美元。

隨著資金大量流入,比特幣的價格迎來了大跨步上漲,整個 2 月,比特幣的價格迎來有史以來最大的波動,每枚比特幣價格上漲了 18,615 美元,這比 15 個月前的比特幣價值還要高。

與之相比,山寨在追趕 BTC 上漲的過程中顯得十分吃力。以太坊生態的重大利好坎昆升級被沖淡,solana 憑借 meme 幣絢麗登場,但由此誕生預售、名人幣等持續擾亂著市場走向,加之 pumpfun 的崛起更是讓 meme 進一步瓜分了市場注意力,加密 VC 不斷被高盈利的 meme 和空投亂象擠到散戶的對立面。

而與此同時,以符文為首的比特幣生態一直在強勢發展。由于沒有清晰的商業模式和資產邏輯,許多人認為這個周期是比特幣的「獨牛」。

BlackRock Wants,BlackRock Gets

如果硬要給這一輪牛市找一個開啟的理由,那這個理由一定是貝萊德。在市場處于深熊狀態、行業面臨高壓監管的背景下,貝萊德的 ETF 只手扭轉了加密市場的局面。

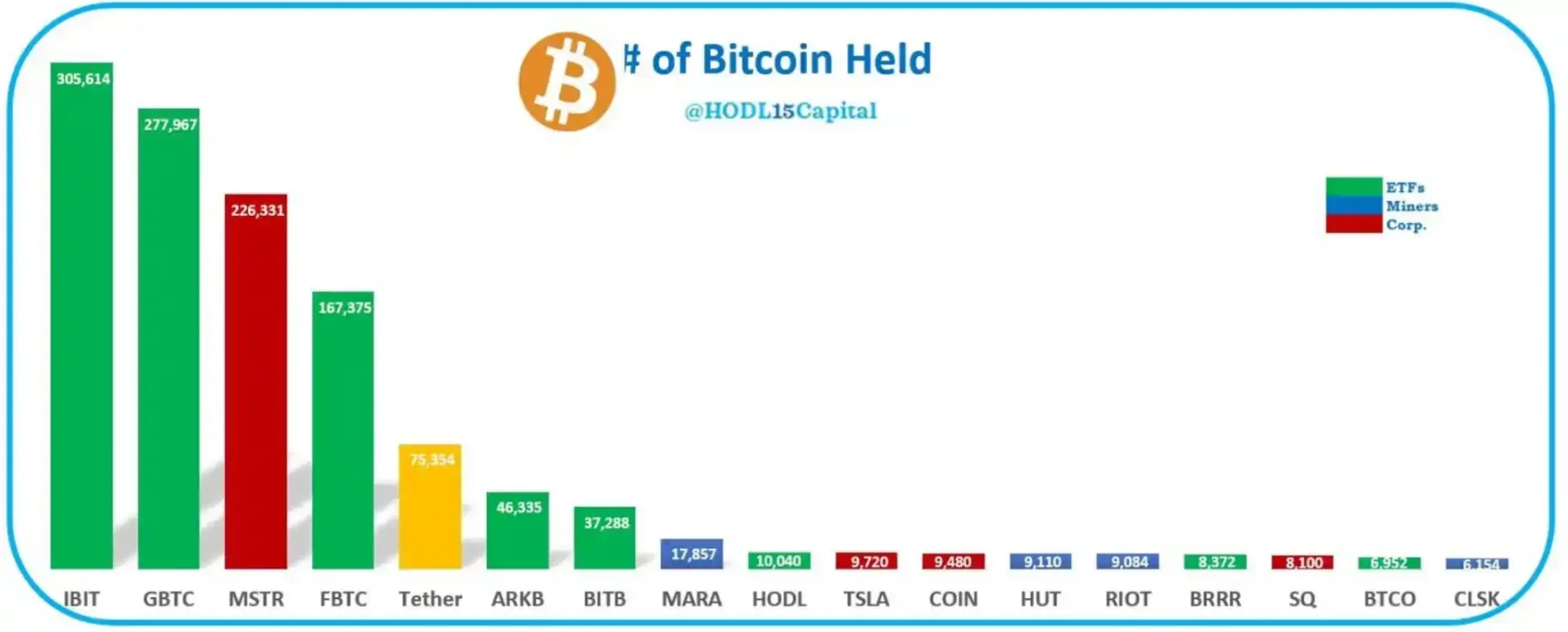

在比特幣現貨 ETF 上線后,IBIT 也是表現最強勁,流動性最好的那一只。上周,HODL15Capital 列出截至目前全球持有比特幣的十大公司中,貝萊德的 IBIT 以 305,614 枚 BTC 位列榜首。

在華爾街流傳一句話:「BlackRock Wants,BlackRock Gets」。作為掌管 10 萬億美元資產的金融巨頭,SEC 在貝萊德面前似乎也得讓一讓。

很多人沒看清的是,上線比特幣現貨 ETF,或許只是金融巨鱷在代幣化世界布局的開胃菜。

2022 年底,貝萊德 CEO Larry Fink 就曾表示:「下一代市場,下一代證券,將是證券的代幣化」。貝萊德入駐比特幣,格局比我們想的要大得多。隨后我們看到的,是貝萊德推出的美元機構數字流動性基金 BUIDL 基金在以太坊上線。

4 月 30 日,貝萊德與 Securitize 合作推出的首個數字化資產基金 BUIDL,在僅六周內成功登頂,占據了總規模為 13 億美元的數字化國庫市場近 30% 的份額。

今年以來代幣化美國國債市值大幅增長,代幣化 RWA(包括國債、債券和現金等價物)在這兩個月里增長了 35%。其中領漲的是貝萊德的 BUIDL,自本季度初以來已增長 65%,推動代幣化國債總市值超過 15 億美元。同期,領先的 RWA 重點 DeFi 協議之一 Ondo Finance 的總鎖定價值從 4 月份的 2.21 億美元增至 5.07 億美元。

就在 BUIDL 推出后不到一個月,在質押(Staking)方面帶有監管問題的以太坊現貨 ETF 上演戲劇性大反轉,一次申請直接通過。

5 月 24 日,以太坊現貨 ETF 從無人看好、通過率僅有 7% 到一夜之間通過率飆升至 75%,ETH 價格也屢屢突破 3800 美元關口。

在 2022 年 9 月以太坊轉向稱為「權益證明(POS)」的新治理模式后,美國證券交易委員會 (SEC) 對總部位于瑞士的以太坊基金會開啟了調查。「權益證明」在事實上為 SEC 提供了一個新的借口來嘗試將以太坊定義為一種證券。

作為妥協,貝萊德等申請 ETF 的公司在其 ETF 提案中刪除了質押部分,表示不會質押信托的部分資產。5 月 30 日,貝萊德又在向 SEC 提交的文件中表示,將購入 1000 萬美元的 ETH 來為其以太坊 ETF 提供資金。

貝萊德三板斧下來,過去一年因為 SEC 帶給行業的諸多困難開始被化解。大哥帶頭沖鋒,后面一連串小弟跟著吃肉,一個貝萊德帶出無數個機構入場布局,「加密邏輯 / 加密術語」主流化進程出現新局面。

山寨幣,ETF 資金也罩得住?

是否還有山寨幣牛市,是幣圈過去半年一直在討論的問題。

一方面,VC 資金體量大,新散戶入場不及預期,資金難以承接住新幣和仍然存活在市場上的老幣,導致項目估值上漲均發生在一級市場,代幣上線后出現高 FDV 低流通的情況。其次,由于上一輪牛市應用飽和導致區塊空間「過載」,VC 在熊市期間的資金部署主要集中在基礎設施領域,使得用戶感知最明顯的應用層發展滯后,在市場突然迎來行情時呈現出「敘事貧瘠」的問題。

但歸根結底,大家最擔心的,還是從比特幣 ETF 進來的錢,流不到山寨幣里。

上一輪周期,加密機構通過將 BTC 抵押、上杠桿,然后這些杠桿資金流到山寨幣市場,從而推動整體加密市值增長,帶來所謂山寨幣牛市。但本周期顯然邏輯變了,現貨 ETF 由托管機構托管,且無法進行杠桿操作,這直接殺死了山寨幣市場的重要資金來源。

不過,本月 ETH 和 SOL 現貨 ETF 的新動向,為加密行業吸引和創造流動性帶來了更新、更清晰的邏輯,ETF 資金不會只有比特幣獨享,山寨幣也罩的住。

但接下來的問題是,資本市場的消費者,會為比特幣之外的加密資產買單嗎?

短期來看可能有難度,世界對加密貨幣的普遍認知仍然是比特幣,對于智能合約、以太坊和 Solana 的區別等等概念,還需要一段時間去消化,但這正是貝萊德等機構的商機所在(打包加密 Index)。

相對的,傳統機構的入場可能導致許多加密原生機構的市場逐漸被擠壓,尤其是做市商和 OTC 這一類角色,正規軍能帶來資金,但也能搶你飯碗。

總言之,不管 SOL ETF 通不通過、ETH ETF 未來表現如何,ETF 牛市的邏輯和趨勢似乎已經不可阻擋的來了。